培訓中心

圖表理論,除可紀錄每日高低價位之餘,亦可將每日的價位連串起來成為不同的走勢或形態;這類情況便稱之為圖表形態。若將其配合技術線及陰陽燭以及波浪理論,則命中率會大大提高。由於圖表形態變化萬千,名稱亦多不勝數,以下僅列出常見之形態以供參考,由此再衍生出來之變化,在融匯貫通之後亦不難明瞭。

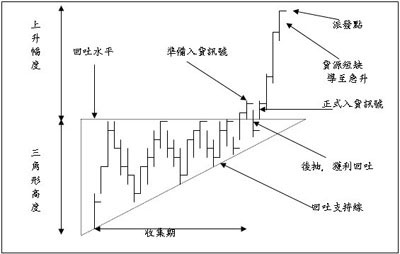

1 · 上升三角形

要預知大戶是否正在入貨,是否正在屯積居奇,最實用之方法就是觀察上升三角形。通常大戶入貨之時,是會用較低調的方法以減 輕成本,因為若用高調方法,不斷買入時,則會將價位不斷扯高。因此大戶入市,通常是邊入邊出,即入了十數次後,價位便被扯高了 。到時則要沽出三、四次,將價稍為壓低。以便有效地控制成本。

若要從圖表方面來觀察,便會形成以上的圖形。首先要留意的是柱狀圖的形態,入貨之時收市價通常是較高的,但不一定是最高價 收市,反正是屬於偏高收市。而到某一預設水平後,價位便開始回落。但回落之時其最低價則不會低前次的低位,怕會引起恐慌性拋售 。如是者會往來數次,最高價則會在同一水平,最低價則會比前次之低位高;而歷時通常為兩至三個月。到收集完成之時,由於價位己 被無形中被推高了,所以在自然情況之下,或是稍有任何小道消息的刺激,價位便會高於三角形之頂線。由於大戶入貨之時亦肯定有散 家跟進,或自然入貨;在前兩三個月低位入貨者見價位稍高之時,散家通常會急忙出貨。又會將價位壓低回三角形之內。這種情況稱之 為後抽。此時大戶見時機成熟,便動用最後之一筆資金一舉將該貨買起。由於經過一段頗長時期的收集,市面上便會出現貨源短缺,在 供不應求的情況下,價位便會急速上升。

在收集之目的達到後,便需要派發。而量度此升幅的最簡單方法則是以三角形之高度為其上升幅度。到達該點之時,亦會是上升結 速之時。

要留意的是上升三角形是會在任何時期出現,但某些情況則其命中率會較高而某些情況其命中率則較低。通常在牛皮市況或價位從 高位下跌後,其命中率則較高,而價位正在上升之時尤其是急升之時,所形成之上升三角形則不太準確。因為要經歷兩三個月的入貨, 又要將價位推高推低,只會在牛皮市中才可成功造出來,若價位急升,大市壯旺時,便會形成好淡爭持,難以操縱任何形態。

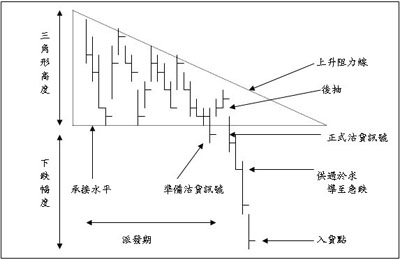

2 · 下降三角形

凡事本質上均是相對的,有上升三角形自然會有下降三角形,但以命中率來說,上升三角形的命中率卻高於下降三角形,尤以在股票市場為甚。

下降三角形基本上是大戶在派發時所做成的形態。當大戶沽貨低至某一水平之時,便會回購若干,使價位稍為回升,以便在更高的價位派發。如是者來回數回合之後,價位便會自然地輕微突破底線,再成一後抽,由於供過於求,價位便急速下跌。量度跌幅亦以三角形之高度為其下跌幅度。

上升三角形是出現在低位時期,市況淡靜,容易讓大戶控制價位;但下降三角形則應是出現在高位,市況壯旺,好淡爭持;難以讓任何人士所操控,所以形態很易被破壞而不能成形。若是在高位爭持之時,頭肩式則會比準確。

由於市場狀況瞬息萬變,實際上出現的上升或下降三角形都不會如上圖所示那樣成正體的規則形狀。上升的阻力線或下降的支持線通常都會參差不齊;而且更會偏高或偏低以致成不同形狀。頂邊偏高的稱之為變體上升三角形,底部偏低的稱之為變體下降三角形,而頂部同時偏低及底部同時偏高的稱之為對稱三角形或敏感三角形。

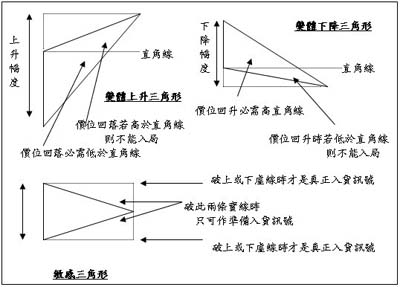

3 · 變體三角形

三角形的變體大致分類如下:

A.變體上升三角形

當上升三角形之頂部傾斜向上之時,表示上升之動力增大,其上升幅度亦會大於正體的上升三角形,量度之時除了以三角形之高度為標準外,還需要加上偏向上的直角高度,才可算為一完整的升幅預測。

B.變體下降三角形

當下降三角形之底部傾斜向下之時,表示下降之動力增大,其下降幅度亦會大於正體的下降三角形,量度之時除了以三角形之高度為標準外,還需要加上偏向下的直角高度,才可算為一完整的跌幅預測。

但必需要留意的就是當其下跌之時,價位是跌至偏下的底線,而回升之時,則必需穿越其直角線回到三角形之斜邊頂部才算成形,若是踫到底部後回升時不能穿越直角線,則此變體下降三角形便不能成形。可能變成下降通道或其它形態。

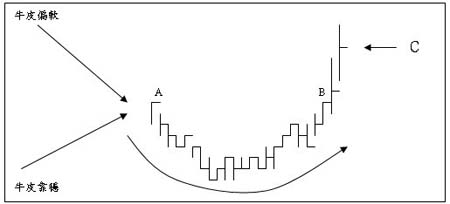

C.敏感三角形

所謂敏感三角形是指上面的頂邊偏向下,而下面之底邊同時偏向上,成一種對稱形態。此時代表大市失去方向感,未知後市到底是會向上或向下。此種情況通常在牛皮市中出現。如敏感三角形向上突破之時,則代表後市向上,反之則向下。

要留意的是變體的上升或下降三角形,若是破了上圖所示的實線便成為入貨或沽貨訊號。但敏感三角形若是破了上圖中的實線,只可作為準備入貨或沽貨訊號,因為其走向隨時可變成正體的上升或下降三角形。到破位之時,則可能進一步轉變形態成為正體的上升或下降三角形。到時再依照該圖形的正式入貨或沽訊號行事即可。

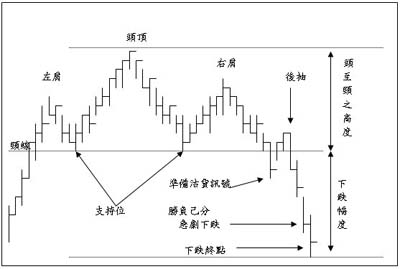

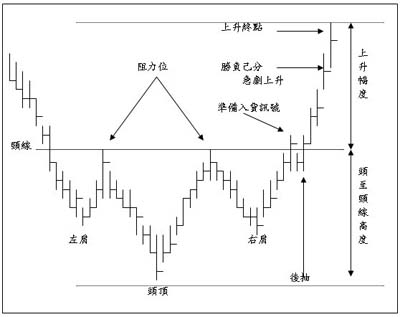

頭肩式又稱頭雙肩,是一種命中率極高的形態;亦多數出現於最重要的轉角市。這是意會著一種甚為激烈的好淡爭持,而這種爭持是經歷最少三個回合的交鋒,最後某一方獲得壓性之勝利。

4 · 頭肩式

頭雙肩所紀錄的好淡爭持過程如下:首先在好淡爭持中,好友先勝一回合,而淡友將其再推低至某一點。此時即形成了第一個浪,亦即是左肩。但此停頓點則頗為重要,日後便會成為判斷大市是否下跌的重點。此時好友再度大舉反攻,銳意將大市全面推高,而且更要高越上次的高位,那麼便成為頭頂。而此時淡友再行大力推低價位,但一到上次之低位之時,好友即行全力托市,因為若低於上次低位之時,恐妨會引起連串之拋售,到時想再將價位推高便甚難矣。而淡友因經歷了一段長時期的拋售,亦要稍為歇息,另一方面也是要銳意讓好友將價位推高,以便在高價沽貨,獲取更厚利潤。此時便會完成右肩。而由於淡友勢強,所以此次的高位卻不能超越前次的高位便開始下挫。到跌破頸線之時,無論是否有後抽,弱勢己成,會導至一發不可收拾的下跌場面。

由於近來圖表派人士越來越多,所以頭雙肩便成為眾矢之的,眾人都留意著頭雙肩的頸線,即使有時不一定是那樣準確,只要跌破了頸線,便可引發羊群心理,以致出現恐慌性拋售。

凡事均是相對的,頭肩式指示下跌,自然會有倒轉頭肩式指示上升。基本理論卻是一樣的,如下圖所示。

5 · 倒轉頭肩式

倒轉頭肩式的基本理論與正體頭肩式是一致的,只不過是形態相反。同是好淡經三個回合的爭持,但最後好友獲勝,價位衝破項線作出後抽,然後導致價位急刻上升。其上升幅度亦是以量度頭頂至頸線之高度為標準。

正如上升與下降三角形一樣,頭肩式亦有多種變體形態,包括了傾斜向上式,傾斜向下式,失敗式,單式及複式,陷阱式以至用波浪理論來分析的頭肩式亦屬常見之態。都是從基本的頭肩式變化出來的,只要熟習其基本論,便可克復千變萬化的各種變體形態。同時亦要留意各種形態在各種市況出現的命中率,因某些形態,並不是萬試萬靈,而是要符合某些條件才算是成形的。

6 · 變體頭肩式

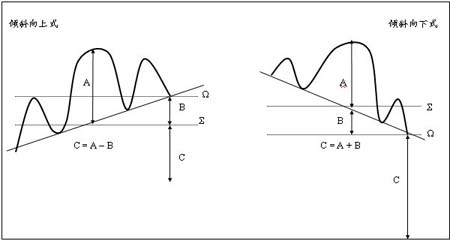

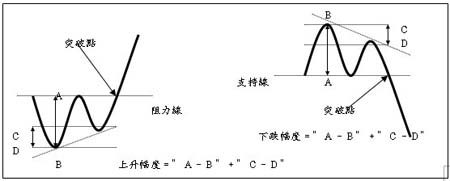

較常見的變體頭肩式就是傾斜向上式及傾斜向下式,其出現的情況甚至比正體的頭肩式還要多。而實上,任何一種圖表形態均是變體出現的機會比正體多。傾斜向上式表示大市向上動力較大,因此在下跌之時其跌勢亦緩慢,跌幅亦會縮少。而量度的方法則是以頭頂至頸線的高度「A」減去其傾斜度,即破位點「Ω」至原頸線「Σ」的高度,是為之「B」。其下跌幅度則為「C」,因而得出了「C = A - B」的公式來,亦即是走完「C」之後則可重新買入。

至於傾斜向下式則示意大市向下之動力較大,因此下跌之時跌勢會更為猛烈,下跌幅度會更大。其量度的方法則是以頭頂至頸線之高度「A」加上破位點「Ω」 至原頸線「Σ」的高度,是為之「B」。兩者相加起來則為「C」,是為其下跌之幅度,因而得出了「C = A + B」的公式來,即是走完「C」之後則可重新買入。

但這兩種情況雖然「A」 「B」 「Ω」 「Σ」均完全一樣,但「C」卻不相同。亦即是說當兩個頭肩式的高度及斜度均一致之時,則可比較其向上或向下之動力而可以計算出其跌幅來。

至於倒轉頭肩式的基調與上述是完全一致的,同樣是傾斜向上式表示上升動力大,向下式表示下跌動力大。計算方式與量度波幅與上述的剛好反過來看即是。

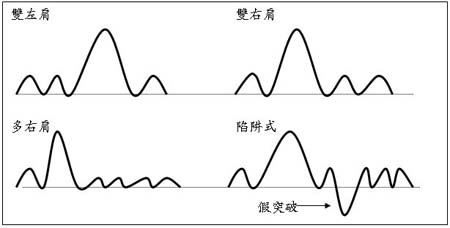

而另一些變體的頭肩式形態則如下:

另一組變體頭肩式是出現於牛皮時時期較多,亦即是會多於兩個肩的組合,有時是兩個左肩,有時則是兩個右肩,都是示意大市激烈之爭持己過去了,己進入較為淡靜的時期。未來一段短時期的波幅及成交都會萎縮。尤其是兩個右肩的頭肩式,隨時可變為多右肩式橫行而破壞了頭肩式的形態。而另外一種是陷阱式,亦即是頭肩式的項線破位後,不再下破,而後抽亦回到頸線之上,再繼續橫行,亦即是所謂走勢陷阱。

倒轉頭肩式的看法基本上是一樣的,只要反過來看便是。

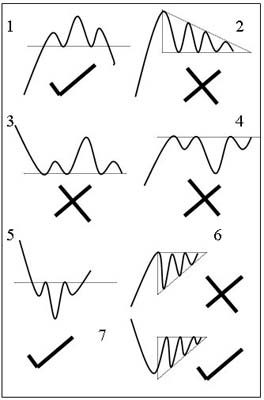

7 · 防備走勢陷阱

凡有走勢,就有陷阱;皆因市場是千變萬化,雖然始終是會循著某些軌跡而行走,但這些軌跡變化卻大於投資者所面對的或然率。通常投資者所面對只有兩個抉擇,升或跌。而價位所形成的形態遠遠多於兩種形態。因此,最重要的是要認識某種形態在某些情況下會變形,而某些情況下其命中率會較高。但只要有效地掌握其變化,要化解走勢陷阱其實並不困難。

根據各地金融市場在過往走勢及各個別商品之波動情況,其實是可悟出一破解走勢陷阱的基本方法如下:

走勢陷阱的辦別

1. 正體頭肩式的形成是好淡爭持,通常是在大市壯旺、屢創新高之際才會出現,而此時命中率最高。

2. 下降三角形的命中率較低,因為當大市壯旺之時,難以有足夠時間和空間讓大戶有系統地出貨,通常都是好淡爭持的頭肩式。

3. 若大市從高位回落,表示進入淡靜狀態,買賣兩閒,難以再出現激烈的好淡爭持的頭肩式,此時其命中率則會較低,反而下降三角形若出現在此時則其命中率高,因為大市淡靜才有機會讓大戶有秩序地出貨。

4. 而當價位從低位回升之後,再出現倒轉頭肩式則十居其八為走勢陷阱,因為頭肩式的最大作用是用來預測轉角市的,而順勢而行之市況不必有激烈之好淡爭持。要預測順勢市況,以下還有很多方法。

5. 倒轉頭肩式出現在大市急跌之後最為準確,或長期緩慢下跌亦可套用,因為在超賣之時,大市亦會在低位出現激烈之好淡爭持。

6. 當大市經過一輪上升之後所出現的上升三角形,其命中率則會較低。因為上升三角形是紀綠大戶在低位入貨的狀況,大市只會被大戶越推越高,而大戶則不會在高位有秩序入貨,只會出現好淡爭持而己。

7. 所以當大市回落後或牛皮時所出現的上升三角形,其命中率最高。

只要徹底明暸各種圖形的成因,加以滆匯通,對其他情況下所出現的圖表陷阱自能掌握。

8 · 其他圖標形態

常見之圖表形態,尚有信道形與圓頂圓底形,雙頂雙底等及其變體形態,茲分述如下:

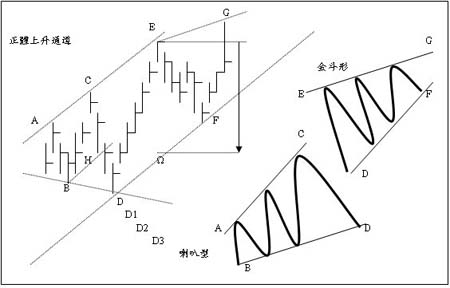

上升信道與下降信道及其變體:在上圖中,當價位升至C點又回落至D點再回升至E點而後回落至F時,此時即成為一上升通道。但需留意的是「C-E」線必需要與「D-F」線平行,此上升信道方為有力。此時「C-E」線則稱之為上升阻力線,而「D-F」線則稱為下降支持線。如價位上升至「E」點而有所突破之時,即表示後市會繼續向上,其量度之方法則是在「E」點拉出一條垂直線直至踫至「D-F」線為止。此點為「Ω」,由「E」點至「Ω」點的長度即為其上升幅度。反之若是向下突破支持線亦是如此看法。但先決條件必需是阻力線與支持線是平行的,否則就不成突破,而是逐步演變成其它的變體形態。

在實際情況中,一條信道是很難找出多個支持位或阻力位,而經常出現的就是下面有兩個支持位,而上面只得一個阻力位;或反過來看亦可以。此時假設出現了「A」及「C」兩個阻力位而只得一個支持位「D」,亦可以自行在「D」位自行拉出一條並行線是與「A-C」線平行的,亦可作為支持線。但條件是要價位直接由「A」回落到「D」點,如當中出現了「B」點,此條上升通道則不成立,而是要再拉一條「B-D」線出來形成了一個喇叭形,此乃是上升通道的變體形態之一種。反之如在上升通道的頂位再出現相反情況,可以將「E-G」線連成再比對「D-F」線,則成為一倒轉喇叭型或稱金斗型。通道形成之後然才可加以各項的分析,但當它尚未完成之時,則要判斷它即將組成哪一種形態。如上圖中「B-H」線與「A-C」線最初期亦可算是一上升信道,但當價位再穿越支持線至「D」點,或繼續下去成為「D1」「D2」「D3」……之時,到底是通道變形抑或是突破了支持線,則仍要配合其它分析方法來衡量,切忌自行在下面再加上無數條支持線,否則便會中正走勢陷阱,陷入萬劫不復的深淵中。

上升通道的理論同樣可應用於下降通道下,基調完全一致的,只要反過來看即是。

雙頂與雙底及其變體形態

雙頂及雙底出現的機會可說比其它形態多,但由於其指示力量不夠,兼容易引起誤解,所以有必要詳細說明。

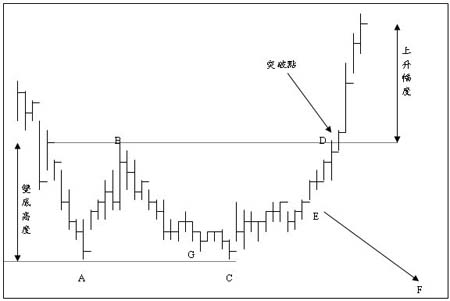

當價位回落至A點再升上B點後再回落至C點,這時最容易誤導他人雙底己成形,尤其在G位回升之時更易角入陷阱;其實一如其它形態,必需有某個突破點,才算成形,突破點在這裡則為D點。要量度其升幅則是以雙底高度由突破點D點起加上去便是。在上圖中,「A-C」線則成為了支持線,而「B-D」線則成為了阻力線;只要定出這兩條線來,就可以分別出其它的變體形態。雙頂形態亦是反過來看即可。

但每種形態最難學習的就是其變體形態。此雙底形亦可作為通道形的變體,但是既非上升信道亦非下降信道,而是一橫行信道。如價位升至D點又不突破,而再回落的話,則成了正體的橫行通道,如再回落至支持線「A-C」之時則成為了三底形狀,要再等待上升突破阻力點才算成形。如超過了三個頂或底部的形態,則稱之為多頭形或多底形。此橫行通道亦稱之為密集區,在突破此橫行通道後,此密集區即成為下次上升或下降之支持位及阻力位。

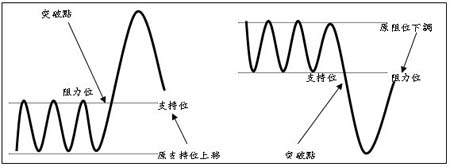

當雙底形成之前出現的形態,稱之為高低腳,而高低腳亦很容易變體成為上升或下降通道。更加可以應用波浪理論來分析,所以在其變體過程中,必需劃出並行線來才可算是變體成功的通道形。更重要的是找出支持點及支持線,突破點及阻力線。如高低腳情況是先出現高腳後再出現低腳,即表示向下之動力較大;反之如先出現低腳其後再出現高腳,則上升動力較大。高低腳的升幅一如以往其它圖形一樣,在上升時將其高度加上高低腳之差異,而下跌之時則以高度減去高低腳之差異。

無論雙頂或雙底均可應用此等論調。

圓頂及圓底形態:當大市牛皮之時,最易出現的就是圓頂及圓底的態,此時最難辨別的就是其阻力位,支持位以至突破位。因為大市成弧形的形狀前進之時,甚麼位都會變得十分模,此時要尋求的就是雙殺或俗稱兩枝棍。

雙底形態雖說是在牛皮市中出現,但通常牛皮市亦有分牛皮靠穩或牛皮偏軟。假若價位是由高位偏軟而下的話,此時則很難分出其突破點或阻力線,若是大市是牛皮靠穩至A點始回落後慢慢循著一弧形走勢偏軟再靠穩,則成了一個圓底形態,此時的入貨點就以突破之前A點的高位為準,但另一種較可靠的方法就是去尋找兩枝棍,此方法可應用於前者的牛皮偏軟市及後者的牛皮靠穩市,即如價位無突別指示時,不管是因任何個別股份之消息或大市的消息使其突然冒升,而有一枝棍是明顯比之前的任何一枝棍為長的,則視之為入貨訊號。而沽出獲利之時則是在翌日尾市,即在第二枝棍比第一枝棍高的位置便可獲利。

此種形態通常應用於二、三線股份,但第二枝棍必需獲利,即使日後再上升,亦不要再綣戀,否則便有可能會一世悔恨。至於若出現第三枝棍時,則要配合其它形態及分析而定之,因為隨時會變體而成為其它形態。

總論:

以上任何一種圖表形態均有其獨特之處,但切忌單獨運用,必需整體配合,尤其是要留意的就是它是否有機會變體成為其它形態,方可免墮入圖表陷阱中。